二世帯住宅のローンについて

二世帯住宅は、親世帯と子世帯が一緒に住むことで安心感や経済的なメリットが得られる住まいの形です。しかし、購入や建築の際には高額な資金が必要となり、多くの場合で住宅ローンを組むことになります。二世帯住宅のローンには通常の住宅ローンとは異なる特徴があり、世帯の関わり方によって組み方が変わってきます。ここでは、二世帯住宅のローンの基本的なパターンと、親世帯・子世帯が共同で借り入れる際に利用できるローンの種類を詳しく解説します。

二世帯住宅のローンは3つのパターンがある

二世帯住宅のローンの組み方には、大きく分けて3つのパターンがあります。どのパターンでも金融機関の審査が必要ですが、親子双方の収入や年齢、信用状況によって条件が変わってきます。

1つ目は「子世帯か親世帯のどちらかが頭金・住宅ローンの全額を負担するケース」です。

この場合、資金計画が明確でシンプルですが、一方に大きな負担が集中するため、将来的な返済リスクも一人に偏る点が注意点です。

2つ目は「子世帯か親世帯のどちらかが頭金を出し、もう一方が住宅ローンを借り入れるケース」です。

一部を分担する形ですが、双方の資金バランスや契約上の責任分担が複雑になることがあります。

3つ目は「子世帯と親世帯の双方が頭金・住宅ローンを分担するケース」です。

最も公平な形ですが、両世帯ともに金融機関の審査をクリアする必要があり、条件が厳しくなる傾向があります。

このように、ローンの負担を誰がどの程度持つかで契約形態が変わるため、家族間で事前にしっかり話し合いをしておくことが大切です。

子世帯・親世帯で一緒に借り入れできる住宅ローンの種類

二世帯住宅では、親と子の双方が収入を合わせたり、役割を分けて返済するための特別な住宅ローン商品が用意されています。代表的なものは「収入合算」「ペアローン」「親子リレー返済」の3種類です。

収入合算

収入合算は、親世帯と子世帯の収入を合計して借入可能額を算出する仕組みです。例えば、親の年収400万円と子の年収500万円を合算すれば900万円相当の返済能力と見なされ、単独では借りられない金額でも借入が可能になります。

この方式の最大のメリットは、単独では届かない金額の住宅ローンを組めることです。また、賃貸住宅に住んで家賃を払い続けている場合、その分を返済に回せるため家計改善につながるケースもあります。さらに、名義上の所有権は主債務者単独になるため、相続時のリスクが分散されにくい点もメリットです。

一方で、返済責任は1本のローンにまとめられるため、どちらかが失業や病気で返済不能になると大きな負担が残るデメリットがあります。また、住宅ローン減税は主債務者しか利用できない点も注意が必要です。

ペアローン

ペアローンは、親世帯と子世帯がそれぞれ別々に住宅ローン契約を結び、同じ物件を購入する仕組みです。両者が独立した契約を持つため、収入に応じた借入額を確保できます。

メリットとしては、住宅ローン控除や減税措置がそれぞれに適用されるため、節税効果を最大限に得られる点が挙げられます。

ただし、契約が2本になるため、契約時の事務手数料や保証料が2世帯分かかり、初期費用が割高になるのがデメリットです。

親子リレー返済

親子リレー返済は、親と子の収入を合算し、返済期間を親から子へと引き継ぐ仕組みです。親が高齢でも子が後を継ぐことで長期の借入が可能となり、返済額を抑えることができます。

メリットは非常に多く、借入可能額が増えること、返済期間に余裕が持てること、親子双方で住宅ローン控除が利用できることなどがあります。特にフラット35では親子リレーローンが認められており、通常70歳未満の年齢制限を超えても融資が可能です。また、親のみが団体信用生命保険に加入できる仕組みも特徴的です。

一方で、親が借入後すぐに亡くなった場合、団信の対象外となる部分を子が引き継がなければならないリスクがあります。また、親から子へ名義を変更する際に贈与税や相続税が発生する可能性がある点も注意点です。

・単独で全額を負担するパターンはシンプルですがリスク集中。

・部分的に分担するパターンは柔軟ですが契約が複雑。

・双方で負担を分け合うパターンは公平ですが審査条件が厳しい。

また、一緒に借り入れる場合には「収入合算」「ペアローン」「親子リレー返済」といった仕組みがあり、それぞれにメリットとデメリットがあります。

重要なのは、家族間で返済責任をどう分け合うか、長期的に無理のない計画を立てることです。二世帯住宅は親子での暮らしを支える大きな資産となるため、ローンの選び方次第で安心感や将来の安定度も変わってきます。

二世帯住宅ローンを組む際の審査基準と頭金の出し方

二世帯住宅を建てる、あるいは購入する際には、一般的な住宅よりも費用が高額になりやすいため、ローンの組み方が非常に重要になります。親世帯と子世帯が一緒に暮らすからこそ、どちらの収入や資金をどのように組み合わせるのかを明確にしなければなりません。

特にポイントとなるのが ローン審査の基準 と 頭金の出し方 です。審査基準を理解しておけば、無理のない範囲で借入可能額を把握できますし、頭金の分担方法を工夫することで将来の家計負担を軽減することが可能です。ここでは、二世帯住宅ローンを組む際に金融機関が重視する審査基準と、親世帯・子世帯それぞれの立場に応じた頭金の出し方について詳しく解説します。

二世帯住宅ローンの審査基準

二世帯住宅のローンは、一般的な住宅ローンと同様に金融機関の審査を受ける必要があります。ただし、親子や複数の世帯が関わる点で審査の視点も広がります。代表的な基準は以下の通りです。

1. 返済負担率(年収に占める返済額の割合)

金融機関は、年収に対する年間返済額の割合を重視します。通常、返済負担率は年収の25%〜35%以内が基準です。二世帯住宅ローンでは親子の収入を合算できるケースもありますが、その分借入額が大きくなりすぎると基準を超えることがあるため注意が必要です。

2. 勤続年数と職業の安定性

ローン返済は長期にわたるため、安定した収入があるかが審査の重要ポイントです。一般的には3年以上の勤務実績が望ましく、自営業やフリーランスの場合は直近3年分の所得証明が求められることが多いです。

3. 年齢と完済時年齢

親世帯が高齢の場合は特に重視される項目です。通常は「完済時年齢80歳未満」が基準ですが、親子リレー返済を利用すれば、親の年齢に関係なく子が引き継ぐ形で借入が可能です。

4. 健康状態と団体信用生命保険

住宅ローンでは団体信用生命保険(団信)への加入が求められます。健康状態によっては加入できず、その場合は借入額が制限されることもあります。親子リレー返済では親だけが加入するケースもありますが、将来的な債務リスクを考慮する必要があります。

5. 信用情報(過去の借入・返済履歴)

クレジットカードや自動車ローンなど、過去の返済履歴もチェックされます。延滞や未払いがあると審査に不利になるため、事前に信用情報を確認しておくことが大切です。

頭金の出し方の工夫

二世帯住宅のローンを組む際には、頭金の出し方も重要なポイントです。頭金をどのように分担するかで、ローンの借入額や将来の返済負担が変わってきます。

1. 頭金を親世帯が多めに負担する場合

親が頭金を多めに出すことで、子世帯の借入額を抑えることができます。これにより、子世帯の返済負担が軽減され、将来の教育費や生活費に余裕を持たせることが可能です。ただし、多額の頭金を親が出す場合は「贈与税」の課税対象となる可能性があるため、住宅取得等資金贈与の非課税制度を活用すると安心です。

2. 頭金を子世帯が多めに負担する場合

子世帯の収入が安定している場合は、子が頭金を多めに出す方が合理的です。親が年金生活に入っている場合や高齢の場合には、子が主体となって返済を担うことで計画がスムーズになります。

3. 親子で折半する場合

最も公平な方法が折半です。双方が一定額を負担することで責任を分け合い、心理的な負担も軽くなります。ただし、資金の出所を明確にしておかないと相続時にトラブルになる可能性があるため、契約書や贈与契約書を残しておくことが推奨されます。

4. 補助金や助成金を頭金代わりに活用

自治体や国の補助金をうまく利用すれば、その分を頭金に回せます。特に省エネリフォームや二世帯住宅化リフォームで補助を受けると、自己資金の負担を抑えつつローンを組むことができます。

また、頭金の出し方ひとつでも将来の家計に大きな影響を与えます。親子で分担方法をしっかり話し合い、贈与税や相続の問題も見据えた計画が必要です。補助金や助成金を上手に活用すれば、さらに負担を軽減できます。

二世帯住宅ローンの返済シミュレーション事例

二世帯住宅のローンは、借入額や返済期間、世帯ごとの負担割合によって大きく変わります。ここでは、代表的な3つのシミュレーションを通して、親子でどのように負担が分かれるのかを具体的に見てみましょう。

事例①:収入合算での借入(5,000万円/35年ローン)

親世帯の年収:400万円

子世帯の年収:500万円

収入合算で年収900万円とみなされる

借入額:5,000万円

返済期間:35年

金利:年1.0%(固定)

返済額

毎月:約14.1万円

ボーナス払いなし

単独では借入が難しい金額でも、収入合算により実現可能に。ただし、主債務者のみが住宅ローン減税を受けられるため、控除面ではやや不利になります。

事例②:ペアローンで折半(親:2,500万円/子:2,500万円)

親世帯の年収:400万円(借入2,500万円)

子世帯の年収:500万円(借入2,500万円)

それぞれ別契約(ペアローン)

返済期間:35年

金利:年1.0%(固定)

返済額

親世帯:毎月 約7.0万円

子世帯:毎月 約7.0万円

合計:約14.0万円

それぞれ住宅ローン減税を受けられるのが大きなメリット。ただし契約が2本になるため、手数料や保証料が2倍必要となります。

事例③:親子リレー返済(6,000万円/40年ローン)

親世帯の年収:350万円

子世帯の年収:550万円

親子リレーで年収900万円とみなされる

借入額:6,000万円

返済期間:40年(親→子へ引き継ぎ)

金利:年1.2%(固定)

返済額

毎月:約15.8万円

親が70歳でリタイアした時点で、残り返済は子世帯が引き継ぐ

借入可能額が増え、二世帯住宅の建築資金をまかなえる。ただし、親が早期に亡くなった場合や名義変更時には税負担が生じる可能性があるため注意が必要です。

・収入合算:大きな借入が可能だが、控除面で不利。

・ペアローン:返済は分担しやすく、控除も有利だが、初期費用がかかる。

・親子リレー返済:借入額を最大化できるが、相続や税のリスクを要注意。

自分たちのライフプランや返済能力を考え、どの方式が最も現実的で安心できるかを慎重に検討することが大切です。

二世帯住宅ローンで失敗しないための注意点(契約・税金・相続)

二世帯住宅は親世帯と子世帯が協力して住まいを持つ大きなプロジェクトです。しかし、ローン契約の仕組みや税金、将来の相続までを十分に考慮しないまま進めると、思わぬトラブルに発展することがあります。ここでは、二世帯住宅ローンを組む際に押さえておきたい注意点を解説します。

1. 契約に関する注意点

二世帯住宅ローンは「収入合算」「ペアローン」「親子リレー返済」といった仕組みを利用できますが、契約形態によって権利関係や返済責任の重さが変わります。

収入合算では主債務者のみが所有権を持つケースが多いため、親子双方の権利を平等にしたい場合は注意が必要です。

返済責任の範囲

ペアローンは各自が別契約になるため、どちらかが返済不能になるともう一方には直接的な返済義務はありませんが、家全体の維持には影響します。

契約書の内容確認

契約時の事務手数料や保証料、繰り上げ返済の条件など、細かい部分での違いが将来の負担に影響します。署名前に必ず内容を確認しましょう。

2. 税金に関する注意点

二世帯住宅のローンや資金計画には税金の知識も欠かせません。

親が頭金を多く出す場合、その資金が贈与と見なされる可能性があります。住宅取得等資金贈与の非課税制度を活用すれば最大1,000万円まで非課税にできますが、適用条件を確認することが大切です。

住宅ローン減税の適用範囲

収入合算では主債務者のみ、ペアローンでは両者に適用されるなど、契約方法によって控除の有無が異なります。将来の節税効果に直結するため、事前にシミュレーションをしておくと安心です。

固定資産税の負担

二世帯住宅は延床面積が大きくなるため、固定資産税の負担も大きくなりがちです。共有部分の有無や登記の仕方によって税額が変わるため、登記時点で確認しましょう。

3. 相続に関する注意点

二世帯住宅は将来、相続の対象となります。親が亡くなった後、住宅の名義やローン返済の扱いがトラブルの火種になるケースも少なくありません。

親子でローンを組んでいても、名義がどちらか一方に偏っていると、もう一方に不公平感が生じます。将来の相続を見据えて、事前に名義や持分割合を明確にしておきましょう。

相続税・贈与税の発生

親子リレー返済の場合、親が亡くなった後に名義変更をすると相続税や贈与税が発生することがあります。専門家に相談して、負担を最小限に抑える工夫が必要です。

兄弟姉妹とのトラブル

二世帯住宅を建てた子世帯以外に兄弟姉妹がいる場合、相続時に「家は誰のものか」が問題になるケースも。あらかじめ遺言や話し合いで取り決めをしておくと安心です。

・契約形態ごとのメリット・デメリットを理解すること

・頭金や資金提供で贈与税に注意すること

・将来の相続を見据えて名義や持分を決めておくこと

これらを事前に整理しておけば、大きなトラブルを避けられ、安心して二世帯住宅での暮らしをスタートできます。

二世帯住宅の見積もりを予算オーバーしないように抑えるには?

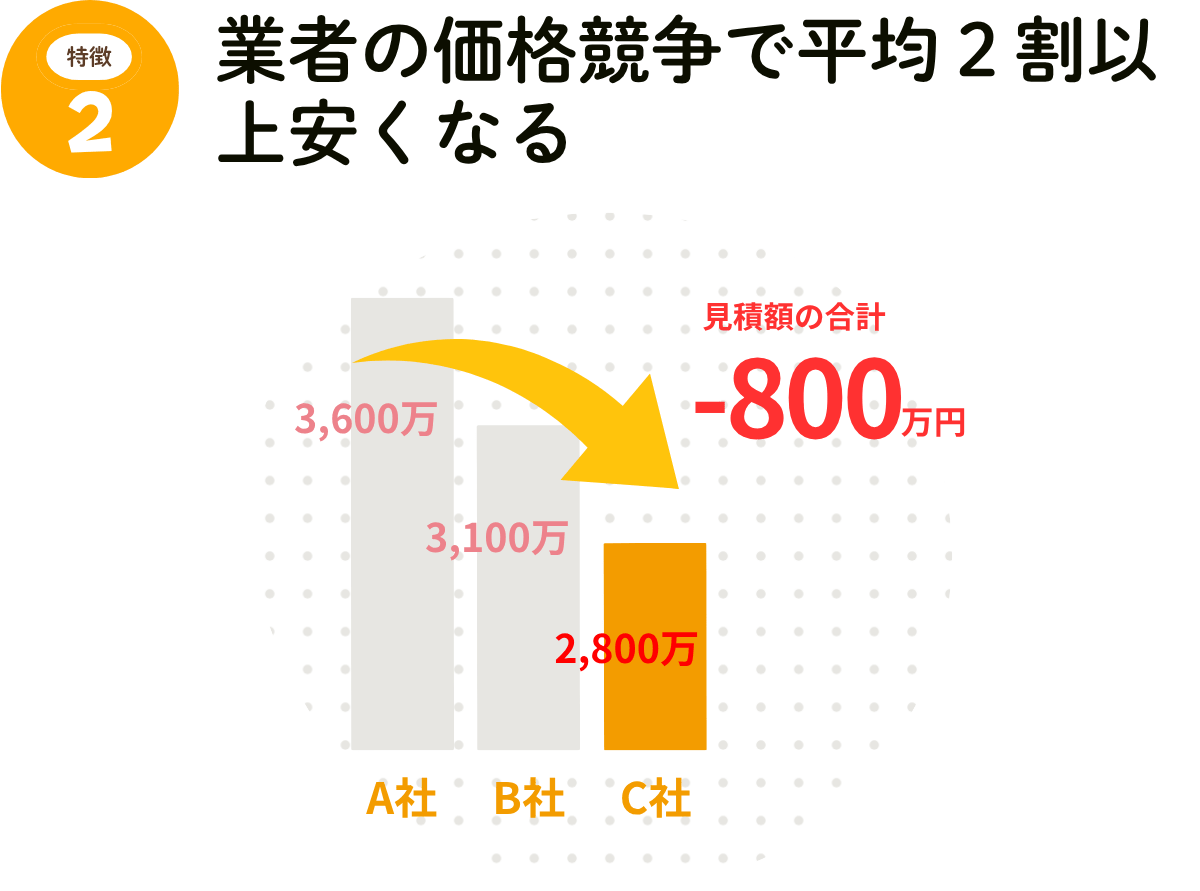

二世帯住宅の見積もりで予算オーバーしないように抑えるには、相見積もりを取り、ハウスメーカーや工務店の見積もりを比較することです。

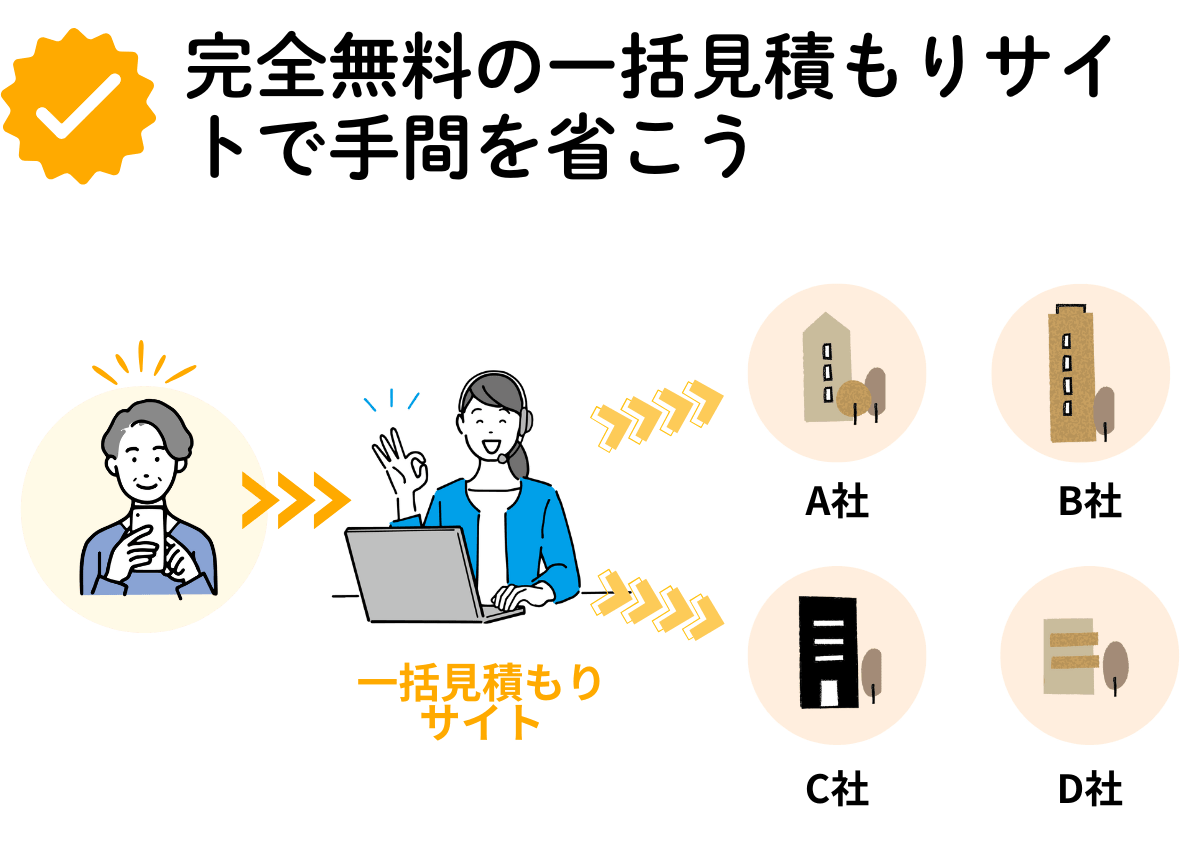

二世帯住宅を依頼できる会社は、ハウスメーカー・工務店・建築事務所など各県に数多く存在します。理想のプランや費用で対応してくれる業者を探すには、複数の会社・業者を比較しながら見定めます。

相見積もりとは?

相見積もりとは、数社から見積もりを取り、価格や費用を比較検討することを意味します。

二世帯住宅を安くするには、相見積もりが重要となりますが、相見積もりを自分で行うと手間と時間がかかります。また、優良会社を見定め依頼をしないといけないので会社探しが難しく最悪の場合、悪質業者に依頼することがあり、想定以上の高い費用で二世帯住宅を行うことになってしまいます。そうならない為にもオススメなのが、一括見積もり無料サービスを利用しましょう。

一括見積もり無料サービスで安く二世帯住宅をできる優良会社を探す!

一括見積もり無料サービスとは、二世帯住宅を得意としている優良会社の見積もりを複数社一括で行う無料サービスです。また、お客様自身で気になる会社や業者を選ぶことができ安心して費用や会社を比較や検討することができます。

より安価で依頼するには?

より安価で依頼するには、複数の業者から見積もりを取り比較することに加え、補助金や助成金を活用します。

一括見積もりサイトを利用すれば、Web上で情報を入力するだけで、無料で「助成金の確認」や「複数の業者の見積もり依頼」が可能です。自力で納得のいく業者を探すには時間と労力がかかるため、効率よく優良な業者を見つけるには、一括見積もりサイトの活用がおすすめです。

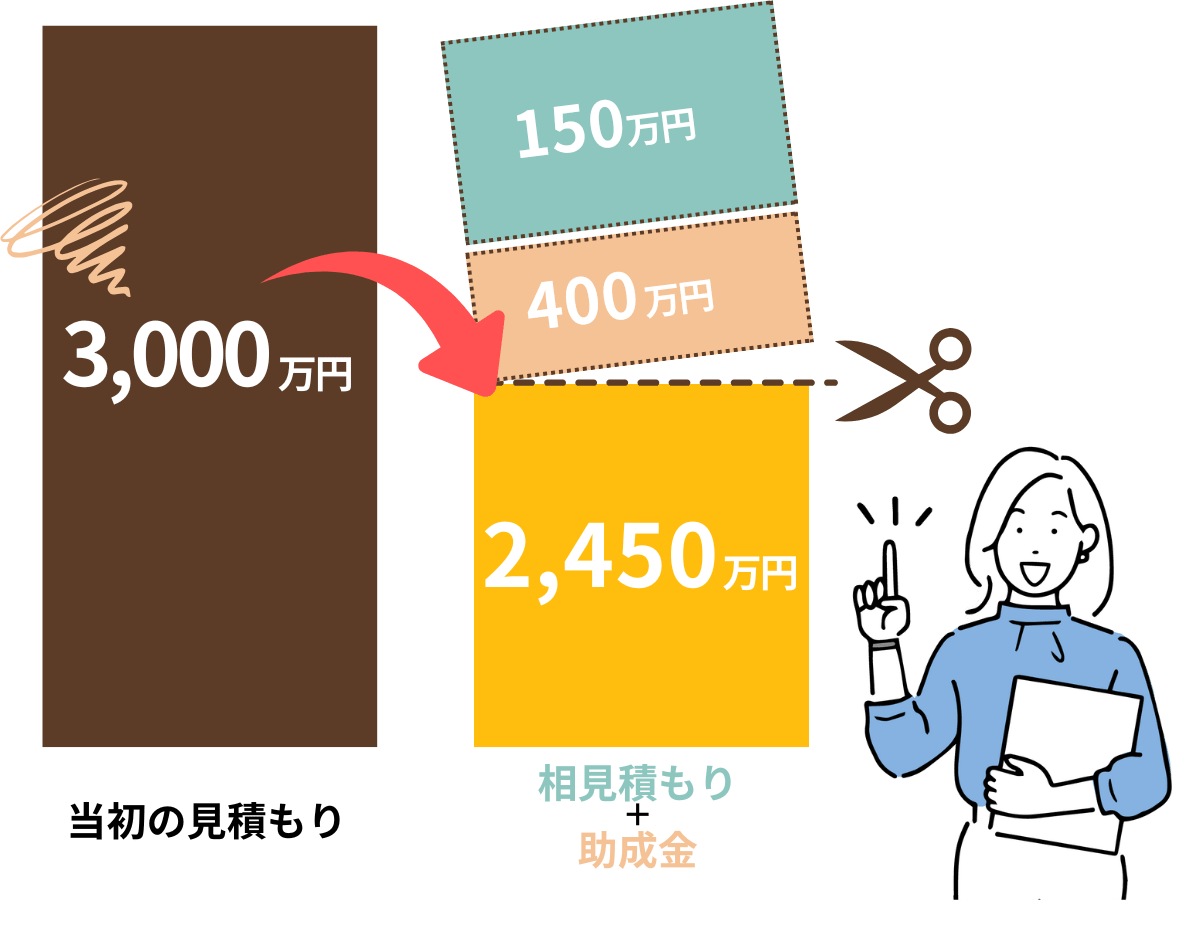

例えば、3,000万円の価格だと相見積もりと助成金を組み合わせることで550万円以上の金額がお得になる例もあります。

一括見積もりサイトでは、気になる専門業者を指定して依頼できるほか、助成金の確認だけでなく助成金対応の業者を見つけることも可能です。

また、一括見積もりサイトを利用すれば、各業者へのお断りもメール1通で完了するため、手軽に申し込めます。

主な特徴は以下の3点です。

独自の審査基準を通過した業者のみを紹介するため、安心して依頼が可能です。

(審査基準=年間実績・年間売上金額・保険加入状況)

直接交渉の手間を省きながらも、適正価格で質の高いサービスを受けられる仕組みを提供してくれます。

これまでに2割以上の補助金支給実績がある業者を中心に紹介するため、効率よく制度を活用できます。

以下は口コミです。

2026/01

値段をとにかく抑えたかったため、大手ハウスメーカーは選択肢から外し、専門3社から見積もりを取り比較しました。その結果、他社より約2割以上も安い価格で依頼することができました。

特に助かったのは、助成金対応の業者を紹介してもらえたことです。見積もりの段階では2番目に安い業者でしたが、助成金を活用することで、最終的に一番安いコストで工事を行うことができました。

比較検討の際には、助成金の活用可能性も確認することがとても大切だと感じました。ぜひおすすめです。

2025/11

一括見積もりサイトの利用には最初抵抗がありましたが、実際に使ってみて本当に良かったと感じています。

特に便利だったのは、事前に調べていた3社の業者の口コミを一括見積もりサイトで確認できたこと、そして複数の見積もりを一度に手軽に取得できた点です。もし自分で1社ずつ見積もりを依頼していたら、その手間を考えるだけで気が遠くなります。

さらに、お断りの連絡もサイトが代行してくれたので、余計な気を遣う必要がありませんでした。

結果的に、気になっていた業者から見積もりを取ることができ、納得のいく仕上がりと価格、さらには業者さんの対応や人柄にも大変満足しています。

2025/09

無理な営業がないという口コミと、見積もりを依頼すると特典が貰えるとのことで、一度相談してみることにしました。

工事のメリットデメリットを詳しく説明してくれ、納得できる形で見積もりを取ることができました。また、複数の業者を比較することで予算内で希望通りの工事が可能になりました。

相談はあまり長時間かからず、特典も受け取ることもできました。さらに、しつこい営業や電話もなく、家族全員が満足しています。

忙しい日々の中で、複数の業者を一つひとつ比較するのは大変。一括見積もりサイトなら、簡単な入力だけで複数業者からの提案を一度に受け取ることができます。

価格やプランを比較して、よりお得な選択をしたい方

同じ内容の依頼でも、業者によって費用が異なることがあります。一括見積もりで価格を比較し、納得のいく選択をしましょう。

信頼できる業者に依頼したい方

登録されている業者は事前審査を通過した信頼できるプロばかり。初めての依頼でも安心してご利用いただけます。

複数の提案から、自分に合ったプランを選びたい方

業者ごとに得意分野や提案内容が異なるため、最適なプランが見つかります。じっくり比較して、自分の希望に合ったプランを選べます。

短期間で依頼を完了させたい方

業者探しにかかる時間を短縮し、すぐに依頼を進められるのが一括見積もりサイトの魅力です。

補助金を使えば、自己負担をグッと抑えられます。

ただし、

どれも条件がややこしく、補助金がもらえるのかどうか、判断するのが難しいです。

一括見積もりサイトでは、3つの項目を選択・入力するだけで補助金の診断が行えます。

ただし、助成金や補助金はいつでも申請できるわけではなく、年度ごとに予算が決められており、上限に達すると受付が終了します。

自分で申請することも可能ですが、工事着工前に自治体へ申請し、工事完了後には報告書を提出する必要があります。

さらに、専門用語の多い書類を作成しなければならず、ハードルが高いため、自力での申請は大変です。

また、助成金の申請に対応している業者を探すのも一苦労です。

一括見積もりサイトを利用すれば、無料で助成金の申請手続きをサポートしてもらえたり、不明点についても無料相談が可能です。

まずは一度、自分が補助金の対象になるのかチェックしてみてはいかがでしょうか?

以下のすべての地域で、助成金や補助金が支給される可能性があります。気になる地域をクリックして、見積り依頼してみましょう。

『全てがわかる!』

二世帯住宅の費用に関する記事を全てまとめましたのでご覧下さい。

↓↓↓

参考:二世帯住宅の費用と価格の相場は?